Die Digitalisierung bringt neue Herausforderungen und die traditionellen Stärken der Banken sind im Rückgang begriffen. Neue Wettbewerber ermöglichen den Kunden zunehmend ein Banking ohne Banken. Dabei lassen sich fünf Gefahren identifizieren.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

© Shutterstock

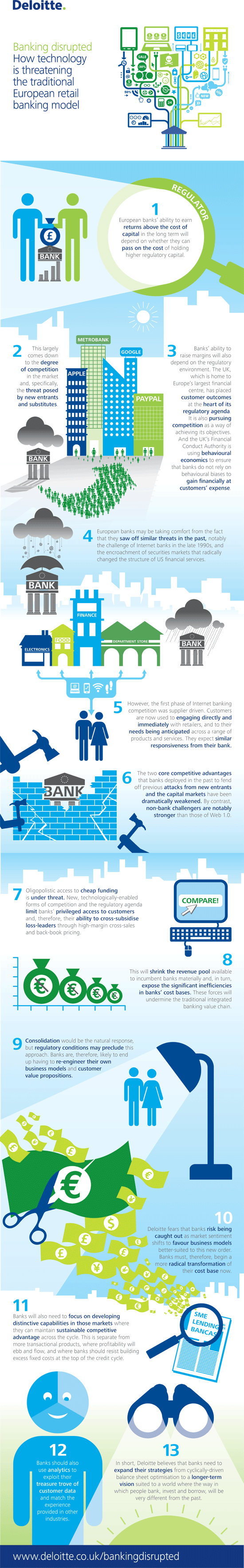

Europäische Retailbanken konnten vor einiger Zeit Erfolge in der Abwehr der ersten Internet-basierten Herausforderer verzeichnen. Aber die heutigen Nicht-Bank-Herausforderer sind stärker als die des Web 1.0 und auch die Erwartungen der Kunden haben sich geändert.

Die Kunden von heute sind inzwischen an das Online Shopping gewohnt und erwarten, dass ihre Wünsche und Bedürfnisse über ein breites Angebot von Produkten und Dienstleistungen hinweg erfüllt und befriedigt werden. Gleiches erwarten Sie mehr und mehr auch von ihrer Bank.

Zudem sind viele der einstmals in Stein gemeißelten Wettbewerbsvorteile der Banken mit denen sie sich früher zur Wehr gesetzt haben, drastisch schwächer geworden:

- Der oligopolistische Zugang zur billigen Finanzierung über Girokonten ist in Gefahr.

- Neue, technisch-bedingte Formen des Wettbewerbs und die zunehmende Regulierung erschweren den privilegierten Kundenzugang der Banken und ihre Möglichkeiten der Quersubventionierung.

Die Herausforderung für die europäischen Banken ist nicht, dass jeder einzelne neue Marktteilnehmer oder ein einzelnes neues Geschäftsmodell den Markt dominiert. Vielmehr besteht die Gefahr darin, dass die Kombination von Angreifern über nahezu das gesamte Geschäftssystem der Banken hinweg ihre Wettbewerbsvorteile mehr und mehr erodieren lässt, was u.a. zu einem viel kleineren Bankensektor führt.

Das Verständnis und die Antizipation dieser Bedrohungen ist daher der Schlüssel zur langfristigen Rentabilität des Retail Banking. Welches also sind die zentralen Risiken und was kann getan werden, um ihnen zu begegnen?

13 Herausforderungen für Banken im Zeitalter von Regulierung, Digitalisierung und verändertem Kundenverhalten

5 Gefahren für das traditionelle europäische Bankenmodell

Bedrohung 1: Ausbau des Wertpapiermarktes

In dem Maße, in dem die europäischen Banken ihre Risikoaktiva zurückfahren und damit die Kreditvergabekapazität einschränken, werden die Unternehmen mehr Geld über die Kapitalmärkte aufnehmen.

Je mehr dieser Trend an die Kapitalmärkte anhält, desto breiter wird das Angebot dieser alternativen Asset-Klassen und desto mehr Anleger werden es nutzen. Dies wiederum führt zu einem Rückgang der Einlagen bei den Banken, eine Kernrefinanzierungsquelle auf der Passivseite ihrer Bilanzen.

Bedrohung 2: Neue Marktteilnehmer, neue Regeln

Eine neue Gruppe von Unternehmen betritt die traditionellen Bankenmärkte, mit dem Ziel einer attraktiven Kapitalisierung auf Basis der Profitabilitätserwartungen.

Ihre Hoffnung besteht u.a. darin, dass Banken sich im Wettbewerb eher passiv verhalten, da sie noch immer damit beschäftigt sind, ihre beschädigten Bilanzen und den ebenfalls beschädigten Ruf zu reparieren. Auf Basis dieser Annahmen tun sich Start-ups mit erfahrenen Bank-Management-Teams derzeit relativ leicht damit, Investoren zu finden.

Bedrohung 3: Unabhängige Aggregatoren

Unabhängige Aggregatoren, wie z.B. in UK MoneySuperMarket.com, haben sich durch die Bereitstellung von Vergleichstabellen und den Netzwerkeffekt des Internets als Marktplatz für die billigsten oder besten Produkte positioniert

Solche Aggregatoren versuchen u.a. durch die Analyse des Kaufverhaltens über ihre Kundenbasis die Finanzen und Anlagen der Kunden zu optimieren. Damit rütteln sie am bisherigen Wettbewerbsvorteil der Banken die in der Vergangenheit einen privilegierten Zugriff auf Kundendaten hatten.

Bedrohung 4: Neuerfindung von Serviceelementen durch Technologie – die FinTech Revolution

Neue Geschäftsmodelle, wie z. B. von Zahlungsverkehrsspezialisten wie PayPal oder Square nutzen neue Technologien, um Schlüsselelemente im Wertschöpfungsprozess der Finanzdienstleistung neu zu erfinden.

Ein weiteres Beispiel, hierfür ist der Anstieg der P2P-Plattformen, die Kreditnehmer und Anleger sehr kosteneffizient zusammenführen.

Bedrohung 5: Tech-Titanen könnten in den Markt eintreten

Es wird viel über die potentielle Gefahr für die Banken diskutiert, die durch einen Eintritt anderer großer Unternehmen ausgehen könnte. Insbesondere Technologieunternehmen werden in diesem Zusammenhang immer wieder genannt.

Aber die eigentliche Bedrohung ist nicht, dass Google oder Apple eines Tages eine Bankentochter mit eine riesigen Bilanz ausstatten. Die Gefahr geht vielmehr davon aus, dass sie durch Innovationen rund um das eigene Kerngeschäft die traditionell integrierten Geschäftsmodelle der Banken untergraben.

Fahrplan für die Zukunft

Was also ist zu tun? Banken sollten jetzt eine radikale Umgestaltung beginnen. Sie müssen:

- sich auf die Entwicklung von unverwechselbaren Fähigkeiten in jenen Märkten konzentrieren, in denen sie ihre bestehenden Wettbewerbsvorteile nachhaltig ausbauen können.

- der Versuchung widerstehen fixkostenintensive Angebote wie Hypotheken-Broker oder die Finanzierung von Gewerbeimmobilien auszubauen, die bereits an der Spitze des Kreditzyklus stehen und bei denen die Profitabilität eher abnehmen wird.

- Analysemethoden nutzen, um ihren größten Schatz, nämlich Kundendaten besser zu nutzen und damit die gleiche ansprechende Customer Experience zu realisieren, wie dies andere Branchen vormachen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.